Áp lực trái phiếu vẫn lớn

Áp lực trái phiếu vẫn đang rõ ràng hơn hết với các doanh nghiệp nhóm bất động sản dân cư. Trong tháng 5 vừa qua, CTCP Kinh Doanh Nhà Sunshine đã công bố chậm trả lần đầu với lô trái phiếu tổng mệnh giá 1.000 tỷ đồng. Trái phiếu này có ngày đáo hạn ban đầu là 13/5/2024, tuy nhiên phần lớn trái chủ đã chấp thuận gia hạn thêm 24 tháng, chỉ còn một số trái chủ nắm giữ 87 tỷ đồng mệnh giá không đồng ý gia hạn.

Dù vậy doanh nghiệp vẫn chậm trả cả gốc và lãi với lô trái phiếu này. Theo như công bố, trong ngày 13/5 doanh nghiệp mới thanh toán 112,5 tỷ đồng lãi trái phiếu trên tổng số 117,3 tỷ đồng, đồng thời chưa thanh toán 87 tỷ đồng tiền gốc trái phiếu không được gia hạn.

Cũng trong tháng đó, hai ông lớn địa ốc khác là Tập đoàn Novaland và Hưng Thịnh Land đã phải thực hiện hoán đổi tài sản để hoàn trả một phần nợ trái phiếu chậm trả. Tổng giá trị hoán đổi là 125 tỷ đồng.

|

|

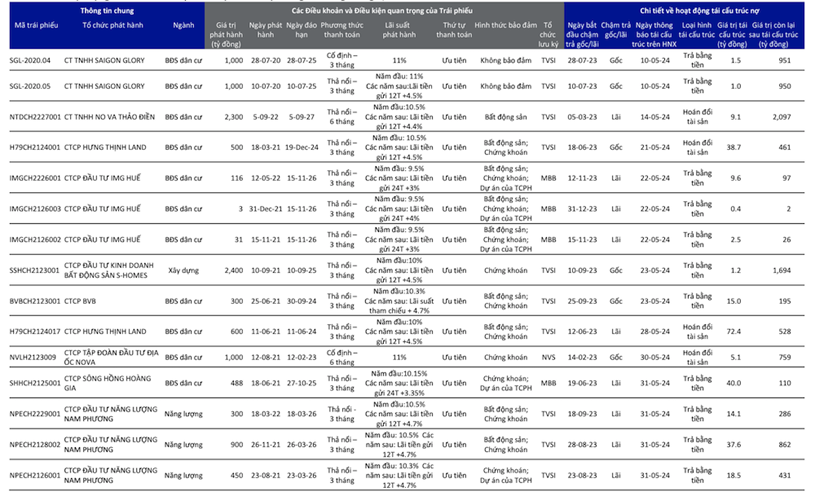

Các hoạt động tái cấu trúc trái phiếu chậm trả được công bố trong tháng 5/2024.

|

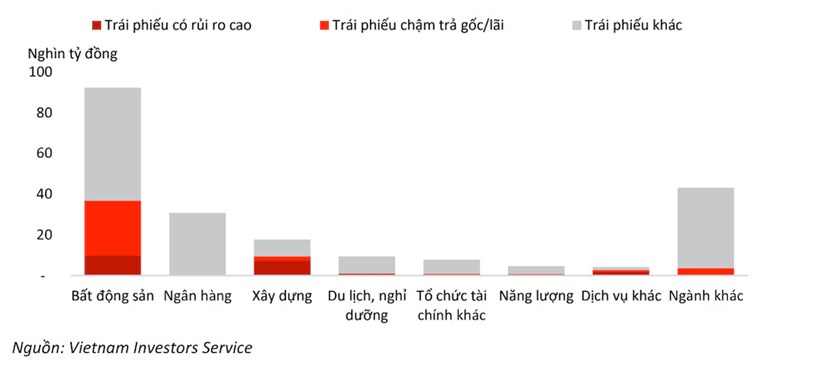

Theo số liệu từ VISRating, tỷ lệ trái phiếu chậm trả toàn thị trường tính đến cuối tháng 5 là 16.1%, trong đó 65% lượng trái phiếu chậm trả gốc/lãi đến từ nhóm ngành Bất động sản dân cư. Tỷ lệ chậm trả gốc/lãi của riêng nhóm ngành này là 31%

Theo đơn vị xếp hạng, trong tháng 6 có 41 mã trái phiếu thuộc 34 tổ chức phát hành trị giá 23 nghìn tỷ đồng đáo hạn. Trong đó, ước tính khoảng 6,9 nghìn tỷ đồng có nguy cơ chậm trả nợ gốc/lãi.

Đáng chú ý, trong số trái phiếu có rủi ro cao này, có khoảng 5,8 nghìn tỷ đồng trái phiếu của nhóm bất động sản dân cư gồm DCT Partners Việt Nam, Đầu tư và Bất động sản Ngọc Minh, Tập Đoàn Novaland và Hưng Thịnh Land phát hành, đã chậm trả lãi coupon trong năm 2023. VISRating đánh giá các tổ chức phát hành này có khả năng cao sẽ chậm trả nợ gốc do dòng tiền yếu và nguồn tiền mặt cạn kiệt.

1,1 nghìn tỷ đồng trái phiếu còn lại có rủi ro cao chậm trả lần đầu cũng thuộc các doanh nghiệp nhóm ngành bất động sản dân cư. Các doanh nghiệp này có biên lợi nhuận EBITDA trung bình trong 3 năm qua thấp hơn 10% hoặc thậm chí bị âm và nguồn tiền để trả nợ đến hạn ở mức cạn kiệt.

Nhìn xa hơn, trong 12 tháng tới, lượng trái phiếu với tổng giá trị 216 nghìn tỷ đồng sẽ đáo hạn. Ước tính 9% trong số này là trái phiếu có rủi ro chậm trả cao và các ngành bất động sản dân cư và xây dựng vẫn chiếm số lượng chủ yếu.

Mới đây, công ty TNHH KN Cam Ranh, một doanh nghiệp lớn trong hệ sinh thái KN Investments Group đã bất ngờ thông báo không thể thanh toán đầy đủ lãi suất một lô trái phiếu.

Tại văn bản gửi Sở Giao dịch Chứng khoán Hà Nội (HNX) giải trình về việc chậm thanh toán lãi suất lô trái phiếu KNCCH2126001, Công ty KN Cam Ranh cho biết, theo kế hoạch, ngày 31/5, công ty phải thanh toán 26 tỷ đồng tiền lãi và 10 tỷ đồng tiền gốc của lô trái phiếu. Tuy nhiên “do dòng tiền về chậm” đến ngày 3/6 công ty chỉ mới thanh toán được 13,2 tỷ đồng lãi trái phiếu (tương đương 50% giá trị), chưa hoàn thành được nghĩa vụ trả 100% lãi suất cho trái chủ.

Thông tin trên dấy lên quan ngại về sức khỏe tài chính của doanh nghiệp và niềm tin của nhà đầu tư vào thị trường, dù bất động sản công nghiệp đang được nhận định là “ngôi sao” của thị trường bất động sản thời điểm này.

Tín dụng dự báo tăng nhanh

Kênh dẫn vốn từ ngân hàng được dự báo lạc quan hơn. Cho vay lĩnh vực bất động sản, bao gồm cho vay phát triển dự án, vay mua nhà, đã dẫn dắt tăng trưởng tín dụng cho nhiều ngân hàng như TechcomBank, HDBank, VPBank trong hai tháng đầu năm.

|

|

Biểu đồ lượng trái phiếu đáo hạn trong 12 tháng tới phân theo nhóm ngành và mức độ rủi ro cao, cho thấy trái phiếu bất động sản vẫn dẫn đầu toàn thị trường.

|

Trong báo cáo mới công bố về ngành ngân hàng, Chứng khoán VCBS cho biết, dư nợ tín dụng đối với hoạt động kinh doanh bất động sản và xây dựng của nền kinh tế tăng 0,16% vào cuối tháng 2, chiếm lần lượt 8,3% và 8,1% tổng dư nợ toàn ngành.

Đơn vị này đưa ra dự báo, tín dụng bất động sản và xây dựng sẽ tiếp tục tăng nhanh trong thời gian tới. Động lực đến từ nguồn cung khả quan hơn trong thời gian tới với các dự án tiếp tục được đẩy nhanh triển khai sau những nỗ lực hỗ trợ về lãi suất, pháp lý, đặc biệt sau khi các bộ luật mới về bất động sản có hiệu lực. Mặt bằng lãi suất cho vay ở mức thấp cũng kích thích nhu cầu vay của doanh nghiệp bất động sản cũng như nhà đầu tư/người mua nhà.

Tuy nhiên, dòng tín dụng vào thị trường bất động sản được nhận định sẽ có sự phân hóa về khả năng tiếp cận vốn giữa các phân khúc và doanh nghiệp trên thị trường. Theo đó, tín dụng sẽ tập trung vào phân khúc bất động sản nhà ở phục vụ nhu cầu ở thực và xây dựng hạ tầng giao thông. Bên cạnh đó, một phần tín dụng sẽ được giải ngân cho các doanh nghiệp bất động sản gặp khó khăn về tài chính với mục đích tái cấu trúc nợ.

Nguồn: VNBUSINESS